В экономической астрологии - показателем мирового экономического кризиса, и перехода мировой экономики на новый уровень - является 20 - летний цикл мутации - соединений Юпитер - Сатурн - 1980 - 2000 - 2020.

Тенденции 2020.

В авторской статье Бена Карлсона рассматриваются основные тенденции на рынке акций - в преддверии надвигающегося кризиса 2020.

Первые критические события на мировых рынках следует ожидать - на переходе, ингрессии Юпитера в знак Козерога - 2 декабря 2019 года. В классической астрологии - Юпитер в знаке Козерога - в падении.

Это определяет критические эффекты в мировой экономике и геополитике на протяжении всего 2020 года.

До момента соединения Юпитер- Сатурн в знаке Водолея - 21 декабря 2020 года.

Мировую экономику и геополитику ожидает год повышенной турбулентности, острых, критических, резонансных эффектов на мировых фондовых рынках.

Информация, рекомендации.

Бен Карлсон: Да, рынок акций движется к краху!

Извините за заголовок, но я ничего не мог с собой поделать. Кто угодно может делать возмутительные прогнозы краха рынка, но на самом деле мой подход немного мягче, чем у большинства. Я знаю, что рынок рухнет несколько раз в течение моего оставшегося инвестиционного жизненного цикла. Я просто не знаю когда.

Вот моя статья в Fortune, в которой обсуждается этот постоянный риск.

Недавно мой друг спросил меня: «Бен, только между нами, ведь рынок рухнет, верно?»

Моим ответом было громкое «Да!» Фондовый рынок определенно в какой-то момент рухнет. Такова его природа.

Далее последовал логичный вопрос: «Тогда можешь ли ты сказать мне, когда он рухнет?»

На этот раз моим ответом было громкое «Нет!» Я хотел бы знать ответ на этот вопрос, но, к сожалению, никто не знает, когда рынок рухнет.

По данным Государственной геологической службы США (USGS), сильные землетрясения (магнитудой 7,0 — 7,9) происходят чуть чаще одного раза в месяц. Сильные землетрясения (магнитудой 8,0 и выше) наблюдаются в среднем примерно раз в год. Эксперты по землетрясениям могут использовать историческую статистику, чтобы понять закономерности этих стихийных бедствий, но они не происходят по установленному графику. Таким образом, даже с учетом достижений в области геологических технологий, специалисты в этой области все еще не могут точно предсказать, когда случится следующее крупное землетрясение.

То же самое можно сказать и о следующем крахе фондового рынка. Но даже использование исторических моделей не приносит особой ясности, поскольку в рыночной среде мало смысла или закономерностей наступления краха. К примеру, взгляните на различные рыночные показатели непосредственно перед каждым медвежьим рынком со времен Второй мировой войны:

Анатомия рыночных пиков

Пик / Просадка / P/E за 12 мес. / CAPE / 10-летняя доходность / Дивидендная доходность / Инфляция за 12 мес.

Инвесторы несли потери при низкой оценке стоимости и высокой доходности, которые наблюдались на предыдущих пиках в конце 1940-х, середине 1970-х или начале 1980-х годов. В то время это не имело значения. Несмотря на это акции сильно падали в каждой из этих ситуаций.

S&P 500 подвергался медвежьим рынкам в периоды высоких оценок стоимости, низких оценок стоимости, высоких процентных ставок, низких процентных ставок, высокой инфляции, низкой инфляции и всего, что между. Фундаментальные показатели могут помочь инвесторам в их разумных долгосрочных ожиданиях, но они ничего не говорят о том, что произойдет с акциями в краткосрочной и среднесрочной перспективе.

Медвежьи рынки vs. падения рынков

За последние два десятилетия индекс S&P 500 дважды падал наполовину, что заставило многих инвесторов поверить в то, что каждый медвежий рынок приводит к полноценному краху. Такое возможно, но нет ничего, что утверждало бы, что каждый пик рынка приведет к полному краху.

После ужасного обвала рынка во время Великой депрессии, когда рынок упал на 85%, акции рухнули на 50% всего через несколько лет, в 1937 году. Но затем случилась забавная вещь. В течение почти 40 лет после этих двух катастроф никаких разрушительных обвалов не наблюдалось.

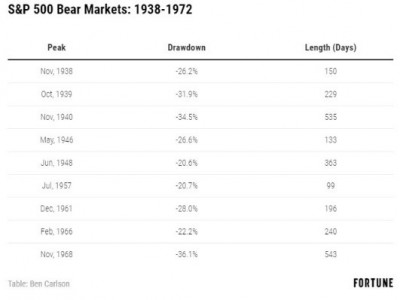

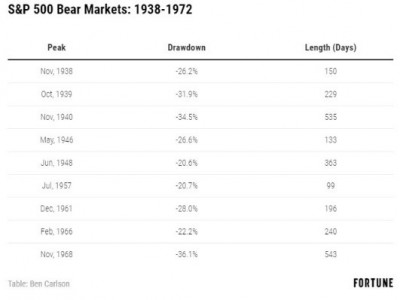

Медвежьи рынки S&P 500

Пик / Просадка / Продолжительность (дней)

В период с 1938 по 1972 год средний медвежий рынок акций S&P 500 падал на 27,4%. Наихудшая просадка за это время началась в 1968 году, что стало концом бычьего рынка под названием «go-go years» и «Nifty-Fifty» /неофициальное обозначение 50 популярных акций США с высокой капитализацией в 1970-е года, с которыми связывают как бурный подъем рынка в начале 70-х, так и его просадка в конце 70-х – прим. переводчика/. Но и в этом периоде краха не наступило. Эта полоса была окончательно сломлена в 1973-1974 гг., когда акции упали примерно на 50%. И это не повторялось до тех пор, пока в 2000 году не лопнул пузырь доткомов.

Рыночные крахи всегда возможны, но бывают и обычные медвежьи рынки, когда рынки падают, но падение не становится катастрофическим.

Человеческий фактор

Рассчитать любое количество фундаментальных коэффициентов с точностью до минуты в наши дни легко, поскольку рыночные данные повсеместно распространены. Однако простое знание фундаментальных показателей не даст преимущества на рынках, потому что цифры не учитывают человеческий фактор. Мы можем измерить прошлые и текущие коэффициенты цены/прибыли, но мы не знаем, какие цены инвесторы будут готовы платить за эти прибыли в будущем.

При отсутствии хрустального шара для ясновидения, вот несколько способов подготовиться к неизбежности обвала рынка:

• Хорошо разберитесь в своей готовности, необходимости и способности принимать риск до того, как придет следующий крупный удар. Не стоит заниматься подстройкой вашей устойчивости к риску во время жестокого медвежьего рынка, поскольку в этот момент вы будете находиться во власти эмоций.

• Не держите на бычьем рынке, больше акций чем вам было бы комфортно держать на медвежьем рынке. Причина, по которой их называют рыночным крахом, состоит в том, что они могут происходить быстро и без предупреждения. Все надеются, что они смогут спрыгнуть с поезда, прежде чем он сойдет с рельсов. Инвестируйте исходя их предположения, что вы не один из этих людей.

• Держите достаточное количество активов в деньгах, облигациях или других ликвидных ценных бумагах, которые смогут провести вас через затяжной сценарий краха. Средний медвежий рынок со времен Второй мировой войны от пика до минимума длился более года. Чтобы воспользоваться преимуществами этого периода распродажи акций, вам необходимо иметь ликвидные резервы в виде денежных средств или высококачественных облигаций, чтобы воспользоваться предоставившейся возможностью.

Люди склонны слишком сильно фиксироваться как на периодах роста, так и на периодах падения, но это не помогает предсказать, как далеко мы может зайти во время следующего взлета или обвала. Я точно знаю, что в какой-то момент произойдет очередной крах рынка. Это то, к чему все инвесторы должны быть мысленно готовы. Самое сложное – это знать, когда это произойдет.

Бен Карлсон.

Источник.

Эта статья была изначально опубликована в Fortune.

https://fortune.com/2019/09/06/market-crash-how-to-be-ready/

|